Pregledi po letih

Banke evrskega območja tudi v primeru realizacije neugodnih makroekonomskih šokov izkazujejo primerno kapitalsko ustreznost, kažejo rezultati stresnih testov. Ti vsako drugo leto potekajo pod okriljem Evropske centralne banke (ECB) in Evropskega bančnega organa (EBA), vanje pa sta bili vključeni tudi dve pomembni slovenski banki. Da je slovenski bančni sistem stabilen in kapitalsko ustrezen, kažejo tudi stresni testi za ostale slovenske banke in hranilnice, ki smo jih po podobni metodologiji izvedli v Banki Slovenije.

Podrobnejše informacije so na voljo v sporočilu za javnost.

V ECB in tudi Banki Slovenije nadaljujemo s prizadevanji za vključitev podnebnih tveganj v izvajanje svojih ključnih nalog. Tako je v okviru ECB letos za največje evropske banke potekala izvedba stresnih testov na temo podnebnih tveganj, za ostale pa vaja. Po zgledu ECB smo vajo za manjše banke in hranilnice izvedli tudi v Banki Slovenije. Gre za prvo tovrstno izvedbo stresnih testov oziroma vaj in je primarno namenjena ozaveščanju, razumevanju in identifikaciji pomanjkljivosti. Tako na ravni ECB kot tudi Slovenije je izvedba pokazala predvsem potrebo po boljši kakovosti in dostopnosti podatkov ter vključitvi podnebnih tveganj v interne procese poslovnih bank.

Podrobnejše informacije so na voljo v sporočilu za javnost.

Banke evrskega območja izkazujejo primerno kapitalsko ustreznost, kažejo rezultati stresnih testov, ki smo jih za pomembne banke izvedli v okviru Evropske centralne banke. Rezultati testov, v katere sta bili vključeni tudi dve največji slovenski banki, nakazujejo, da banke ohranjajo visoko odpornost tudi ob neugodnem scenariju, če bi do njega prišlo. Za manjše banke in hranilnice smo primerljive teste izvedli v Banki Slovenije in ti so pokazali podobne rezultate.

Letošnji stresni testi torej potrjujejo stabilnost slovenskega bančnega sistema, ki izkazuje primerno kapitalsko ustreznost.

Podrobnejše informacije so na voljo v sporočilu za javnost.

Za letos načrtovani vse evropski stresni testi pod okriljem Ebe, ECB SSM in Banke Slovenije so bili zaradi koronakrize prestavljeni v prihodnje leto. V Banki Slovenije se zavedamo pomembnosti spremljanja ključnih tveganj na nivoju posameznih bank in hranilnic ter bančnega sistema, zato smo se odločili za izvedbo likvidnostnih stresnih testov (LiST). Likvidnostno tveganje je bilo namreč že večkrat izpostavljeno kot eno izmed treh ključnih tveganj (poleg kreditnega tveganja in kapitala), ki bo na kratki in srednji rok najbolj prizadelo banke.

Metodologija temelji na ciljnih likvidnostnih stresnih testih ECB SSM iz leta 2019 in top-downpristopu. Uporabljeni scenariji (neugodni in ekstremni) temeljijo na preteklih likvidnostnih krizah in so bili kalibrirani za vse evropske države s strani ECB, ki smo jih v BS še dodatno zaostrili. Rezultati bank so ovrednoteni skozi kazalnik obdobja preživetja in normirane neto likvidnostne pozicije konec časovnega obdobja. Zaradi potrebe po rednem spremljanju likvidnostnega tveganja v izrednih razmerah bomo izračune ponovili vsak kvartal.

Zaključki dosedanjih analiz, izvedenih julija in septembra, kažejo, da likvidnostna pozicija bank v osnovnem scenariju ostaja dobra. V ostrejših scenarijih stresnega testa se obdobje preživetja pri najbolj izpostavljenih bankah zniža. Ob tem posebej poudarjamo, da obdobje preživetja ostaja še vedno relativno visoko in zagotavlja dovolj manevrskega prostora za potencialno prilagoditev likvidnostnih pozicij in izvedbo blažilnih ukrepov.

Evropski bančni organ (EBA) vsaki dve leti, nazadnje v letu 2018, izvaja vseevropske stresne teste bank. V vmesnem letu 2019 se je Evropska centralna banka (ECB) v okviru Enotnega mehanizma nadzora (SSM) in v skladu z že uveljavljeno prakso odločila, da izvede ciljne stresne teste, ki so bili letos osredotočeni na likvidnostno tveganje. V vajo so bile vključene tudi vse pomembne slovenske banke (SI) pod neposrednim nadzorom ECB. Za manj pomembne slovenske banke (LSI) in hčerinske banke v večinski tuji lasti je po vzoru ECB stresne teste izvedla Banka Slovenije.

Primarna mera likvidnostnega tveganja v okviru stresnih testov je obdobje preživetja ("survival period"), merjena v dneh, ko neto likvidnostna pozicija postane negativna. Obdobje preživetja je časovno obdobje, znotraj katerega institucija lahko uporabi svoja likvidna sredstva na način, da preživi nenaden likvidnostni šok. Praviloma naj bi se institucija znotraj tega časovnega obdobja aktivno prilagajala na načine (ukrepi, procesi), ki bi zagotavljali njeno dolgoročno poslovanje. Banka Slovenije je za posamezne banke na osnovi denarnih tokov in scenarijev izračunala, ali bodo v šestmesečnem obdobju likvidnostni odlivi presegli prilive, upoštevajoč tudi sekundarno likvidnost. Poleg obdobja preživetja je bila izračunana tudi neto likvidnostna pozicija ("funding deficit/surpluss"), merjena kot odstotek celotnih sredstev.

Na ravni sistema so banke izkazovale dobro likvidnostno pozicijo, predvsem zaradi visoke ravni sekundarne likvidnosti. Z izvedbo stresnih testov je Banka Slovenije dobila bolj podroben vpogled v likvidnostno pozicijo posamezne banke, rezultati stresnih testov pa bodo po vzoru SSM vključeni tudi v skupno oceno tveganosti institucije.

Stresni testi v letu 2019 so bili po obsegu in kompleksnosti precej manj zahtevni kot stresni testi leto poprej, kljub temu pa se je tudi letos pokazalo, da morata razumevanje podatkovnih zahtev in skrb za večjo kakovost podatkov ostati ena od prioritet bank in nadzornikov.

V letu 2018 je Evropski bančni organ (EBA), v sodelovanju z Evropskim odborom za sistemska tveganja (ESRB), Evropsko centralno banko (ECB) ter Enotnim nadzornim mehanizmom (SSM), po enoletnem premoru zopet izvedel vajo vseevropskih stresnih testov bank.

Cilj vseevropskih stresnih testov je zagotoviti nadzornikom, bankam in drugim udeležencem na trgu skupen analitičen okvir za ustrezno primerjavo in oceno odpornosti evropskih bank in evropskega bančnega sistema na neugodne razmere na trgu. Rezultati letošnjih stresnih testov vključujejo tudi učinke prehoda bank na uporabo novega računovodskega standarda MSRP 9 s 1. 1. 2018. Prag uspešnosti izvedbe letošnjih stresnih testov, merjen s količnikom kapitalske ustreznosti, ni bil določen. Se pa rezultati stresnih testov upoštevajo kot eden od vhodnih elementov v okviru procesa rednega pregledovanja in ovrednotenja tveganj banke, ki ga vsako leto izvedejo pristojni nadzorniki.

V vajo je bilo vključenih 48 največjih sistemsko pomembnih bank (70 % EU bančnega sistema), od katerih jih 33 sodi pod neposredni nadzor SSM. Slovenske banke zaradi majhnosti (prag za vključitev je bil najmanj 30 mrd EUR bilančne vsote) v vajo stresnih testov EBE niso bile vključene. Vaja stresnih testov EBE se je pričela konec januarja 2018, banke pa so rezultate stresnih testov v več zaporednih ponovitvah posredovale v obdobju od konca maja do oktobra 2018. Po izvedenem procesu preverjanja kakovosti rezultatov so bili rezultati stresnih testov, vključno z individualnimi rezultati bank, objavljeni na spletni strani EBE dne 2. 11. 2018.

Več o scenarijih, metodologiji, obrazcih in vzorcu vključenih bank si lahko ogledate na spletni strani:

https://www.eba.europa.eu/-/eba-launches-2018-eu-wide-stress-test-exercise

Pristojni nadzornik vsako leto izvede proces rednega nadzorniškega pregledovanja in ovrednotenja tveganj (SREP proces), katerega pomemben element so tudi stresni testi. Posledično bo SSM:

- za pomembne banke, ki sodelujejo v stresnih testih EBE, v SREP proces vključila rezultate stresnih testov EBE,

- za pomembne banke, ki niso vključene v stresne teste, izvedla lastne stresne teste.

Slovenske pomembne banke (NLB, NKBM in Abanka) so vključene v stresne teste pod okriljem SSM. Z namenom zagotovitve enake obravnave vseh pomembnih bank v okviru SSM (v vzorcu in izven vzorca stresnih testov EBE), so tudi banke vključene v SSM stresne teste v popolnosti sledile metodologiji EBE. Rezultati SSM stresnih testov ne bodo javno objavljeni.

V Banki Slovenije smo v skladu z utečeno prakso iz prejšnjih let izvedli stresne teste za preostale banke, ki so v neposredni pristojnosti Banke Slovenije (manj pomembne banke, hranilnice, SID banka in banke hčere v večinski tuji lasti). Banka Slovenije je pri izvedbi stresnih testov upoštevala velikost in kompleksnost slovenskih bank ter ustrezno poenostavila Ebino metodologijo in obrazce. V skladu s prakso SSM tudi rezultati stresnih testov slovenskih manj pomembnih bank ne bodo javno objavljeni.

Stresni testi v letu 2018 so pokazali, da se kakovost izvedbe stresnih testov s strani slovenskih bank počasi izboljšuje, da pa še vedno obstajajo področja, ki bi jih bilo mogoče v prihodnje nadgraditi. Banka Slovenije bo posledično banke še naprej spodbujala k boljšemu razumevanju procesa, metodologije in poročevalskih zahtev stresnih testov, zagotovitvi ustreznih kadrovskih in tehnoloških resursov ter razvoju lastnih modelov in napovedi.

Evropski bančni organ (EBA) v letu 2017 skladno s pristopom in terminskim načrtom ni izvajala vseevropskih stresnih testov bank. V okviru Enotnega mehanizma nadzora (ECB SSM) so se zaradi tega v letu 2017 za namen SREP stresnih testov odločili osredotočiti na obrestno tveganje v bančni knjigi (IRRBB). Po vzoru ECB je k izvedbi stresnih testov v letu 2017 pristopila tudi Banka Slovenija. V izvedbo BS stresnih testov so bile vključene vse manj pomembne banke (LSI) ter hčere bank v večinski tuji lasti.

Obrestno tveganje

Obrestno tveganje v bančni knjigi temelji na izračunu učinkov spremembe obrestne krivulje na ekonomsko vrednost ("Economic Value of Equity" - EVE) ter na neto obrestne prihodke ("Net Interest Income" - NII) posamezne banke. Predpostavke sprememb oz. gibanja obrestnih mer za izvedbo stresnih testov so teoretične in ne predstavljajo napovedi gibanja obrestnih mer v prihodnosti. Izvedba stresnih testov pa je namenjena oceni občutljivosti (posamezne) banke na take spremembe. Metodologija izračuna občutljivosti upošteva značilnosti obrestnih produktov posamezne banke (tako pogodbene značilnosti kot značilnosti, ki izvirajo iz vzorcev obnašanja komitentov). EVE in NII predstavljata osnovni meri za izračun obrestnega tveganja v bančni knjigi.

Stresni testi, ki jih je za leto 2017 izvedla BS za prej omenjene banke so primarno temeljili na rednih nadzorniških poročilih bank ter pristopu, ki je v največji možni meri odražal metodologijo ECB SSM IRRBB stresnih testov 2017. Pristop je tako zagotavljal delno horizontalno primerljivost med tremi slovenskimi sistemsko pomembnimi (SI) bankami (NLB, NKBM in Abanka) in ostalimi, sistemsko manj pomembnimi (LSI) bankami. Pristop BS je omogočil vključitev individualnih izračunov in posebnosti slovenskih LSI bank na osnovi posebnega vprašalnika, katerega namen je bil pridobitev pregleda implementacije IRRBB po posameznih institucijah.

Ugotovitve

Rezultati BS IRRBB stresnih testov so bili v veliki meri podobni rezultatom ECB stresnih testov za celotno SSM območje. Obrestno tveganje je prisotno vendar je na sistemski ravni obvladljivo. Banke in hranilnice so na presečni datum imele relativno zaprte obrestno občutljive pozicije, katere so dodatno zapirale z alokacijo stabilnega dela vpoglednih depozitov.

Izidi stresnih testov kažejo pozitivne učinke (t. j. povišanje) na obrestne prihodke bank v primeru rasti obrestnih mer v obdobju naslednjih treh let..

Več o pristopu ECB je na voljo na spletni strani ECB sensitivity analysis of IRRBB – stress test 2017

Banka Slovenije je tudi v letu 2016 v skladu s 100. členom direktive CRD IV, ki pristojne nadzornike zavezuje k rednemu letnemu izvajanju stresnih testov, izvedla "bottom up" stresne teste bančnega sistema. Stresni testi so namreč del rednih nadzorniških aktivnosti.

Stresni testi v letu 2016 so bili namenjeni identifikaciji ključnih tveganj posamične testirane banke oziroma hranilnice. Ugotovitve stresnih testov so se uporabile kot eden od vhodnih parametrov v letnem procesu celostnega nadzorniškega pregledovanja in ovrednotenja tveganj (iz angl. Supervisory Review and Evaluation Process, SREP) posamične banke oz. hranilnice. Na podlagi procesa SREP se v banki oziroma hranilnici ocenijo tveganja in se ji, popotrebi, izdajo ustrezni ukrepi.

Vključene banke

V stresne teste Banke Slovenije, ki so potekali od 18. 3. do 20. 7. 2016, so bile vključene vse banke in hranilnice, ki spadajo v skupino manj pomembnih bank - tudi SID banka in hčere bank v večinski tuji lasti. NLB in NKBM sta bili zajeti v vzporedne stresne teste, ki so potekali pod okriljem ECB in so prav tako sledili metodologiji EBA, za Abanko pa so bili stresni testi narejeni v okviru izvedbe celovite ocene banke (angl. comprehensive assessment) zaradi vključitve med pomembne banke v letu 2016.

Ugotovitve

Stresni testi v 2016 so na splošno pokazali, da je skupna težava slovenskih bank (vključno s pomembnimi bankami) pomanjkanje ustreznih kadrov ter znanja in izkušenj. Banke so šibke tudi na področjih modelske podpore in ustreznih podatkovnih baz.

Več: Letno poročilo Banke Slovenije 2016 - Poglavje 3.6.5 Stresni testi

V Banki Slovenije smo v skladu z utečeno prakso tudi v letu 2015 izvedli stresne teste celotnega bančnega sistema.

Vključene banke

V izvedbo stresnih testov so bile vključene vse banke in hranilnice z izjemo Unicredit banke Slovenija, ki je stresne teste izvedla kot del celovitega pregleda banke pod nadzorom ECB. Banke so na podlagi predložene metodologije in predpostavk pripravile izračune ter jih posredovale Banki Slovenije. Pri prejetih izračunih so se preverjale kakovost in konsistentnost podatkov, upoštevanje metodologije in tehnična pravilnost izračuna.

Pri izvedbi stresnih testov so se upoštevale splošne predpostavke in metodologija, ki jih je za izvedbo vseevropskih stresnih testov v letu 2014 pripravila EBA. Scenarija sta bila izvedena na konsolidiranih podatkih zaključnega računa 2014. Časovni horizont je bil tri leta (2015, 2016 in 2017).

Zahteve

Pri izračunu kapitala in količnikov kapitalske ustreznosti sta bili uporabljeni definiciji najbolj kakovostnega temeljnega kapitala (CET 1) in kapitalskih zahtev, veljavni znotraj horizonta stresnih testov. Banke pri izračunih niso smele upoštevati aktivnosti za ublažitev učinkov šokov, razen dokapitalizacij, izvedenih do 31. 5. 2015. Mejni količnik kapitalske ustreznosti, merjen z najbolj kakovostnim temeljnim kapitalom, je moral v osnovnem scenariju znašati najmanj 8 % in v neugodnem najmanj 5,5 %.

Ugotovitve

Na podlagi predpostavk osnovnega scenarija so vse banke ostale solventne in ohranile količnik kapitalske ustreznosti, merjen z najbolj kakovostnim temeljnim kapitalom, nad mejno vrednostjo. Ob upoštevanju neugodnega scenarija pa so štiri banke zaradi nedoseganja mejnega količnika izkazale manjši kapitalski primanjkljaj. Vse banke s primanjkljajem so v letu 2015 že realizirale aktivnosti za izboljšanje svojega kapitalskega položaja.

Več: Letno poročilo Banke Slovenije 2015 - Poglavje 3.6.7. stresni testi

Leta 2014 so bili izvedeni vseevropski stresni testi pred uvedbo Enotnega mehanizma nadzora (SSM), to je novega, poenotenega sistema nadzora pomembnih evropskih bank pod okriljem ECB, ki je začel delovati 4. novembra 2016.

Cilj pregleda

Pred prevzemom nadzora nad pomembnimi bankami je ECB želela dobiti jasno sliko pred-vsem o kakovosti naložb in ustrezni kapitalski pokritosti tudi v primeru zaostrenih pogojev poslovanja v vsaki posamezni pomembni banki oziroma bančni skupini. Za enotno izvedbo tako obsežnega pregleda v vseh pomembnih bankah v državah evrskega območja je bila pripravljena podrobna enotna metodologija pregledovanja in vrednotenja premoženja ter centralno oblikovani tudi stresni testi za vsako državo glede na različne makroekonomske razmere. Pod centralno vodenim projektom na ravni ECB in v tesnem sodelovanju z nacionalnimi bančnimi nadzorniki se je na začetku leta 2014 začel izvajati obsežen projekt za izvedbo sočasnega skrbnega pregled v vseh 130 izbranih pomembnih bankah. Celoten projekt je obsegal tri sklope: temeljit pregled izbranih portfeljev bank, izvedba stresnih testov in ugotavljanje potrebnega kapitala ob upoštevanju rezultatov iz predhodnih dveh faz pregleda. Rezultati celotnega pregleda so bili objavljeni hkrati za vse banke konec oktobra, tik pred začetkom delovanja enotnega bančnega nadzora 4. novembra 2014.

Vključene banke

V pregled so bile vključene tudi tri največje slovenske banke NLB, NKBM in SID banka.

Rezultati

Ugotovitve celovite ocene poslovanja bank, vključno s pregledom kakovosti sredstev in na očiščenih sredstvih izvedene obremenitvene teste, so izražene v presežku oziroma primanjkljaju kapitala. Po osnovnem scenariju stresnega testa konec leta 2016 nobena od slovenskih bank ne bi izkazovala kapitalskega primanjkljaja. Kapitalski presežek vseh treh bank po osnovnem scenariju znaša 754,7 mio EUR. Po neugodnem scenariju pa bi konec leta 2016 dve banki (NLB d.d. in NKBM d.d.) izkazovali manjši kapitalski primanjkljaj 65 mio EUR. SID banka d.d. bi tudi po neugodnem scenariju izkazovala kapitalski presežek. Pri obeh bankah z izkazanim manjšim primanjkljajem so sprejeti ukrepi in učinki restrukturiranja v letu 2014 izboljšali dobičkonosnost, tako da bosta identificirani kapitalski primanjkljaj pokrili z zadržanimi dobički.

Te ugotovitve celovite ocene poslovanja bank potrjujejo, da sta bili očiščenje bilanc bank ter dokapitalizacija v letu 2013 izvedeni v minimalni zadostni višini za zagotovitev odpornosti v primeru realizacije neugodnih gospodarskih gibanj ter optimalni z vidika porabe javnih sredstev. Dokapitalizacija in čiščenje bilance že dajeta rezultate, saj sta obe banki v letu 2014 dobičkonosni in uspešno poslujeta, kar izboljšuje tudi njuno kapitalsko pozicijo.

Predstavitev metodologije:

- Povzetek metodologije vseevropskih stresnih testov za leto 2014

- EBA publishes common methodology and scenario for 2014 EU-banks stress test

Podrobnejša predstavitev rezultatov:

- ECB: Results of the 2014 comprehensive assessment

- Sporočilo za javnost ECB, 26.10.2014: ECB s poglobljenim pregledom ugotovila nujnost nadaljnjega ukrepanja v bankah

- Sporočilo za javnost Banke Slovenije, 26.10.2014: Dve slovenski banki z manjšim kapitalskim primanjkljajem po stresnih testih v letu 2016, primanjkljaj pokrit z restrukturiranjem in z zadržanimi dobički

- Predstavitev rezultatov - kratek povzetek (novinarska konferenca BS)

- Sporočila za javnost (26.10.2014): NLB, NKBM

- EBA: EU-wide stress testing 2014

Zaradi zaostrenih razmer v gospodarstvu, špekulacij o potrebnih dokapitalizacijah slovenskih bank ter priporočila Evropske komisije je bil leta 2013 izveden skrbni pregled bančnega sistema. Evropska komisija je namreč 10. aprila 2013 objavila rezultate poglobljenega pregleda za Slovenijo (Macroeconomic Imbalances Slovenia 2013) z ugotovitvijo, da v Sloveniji obstajajo čezmerna makroekonomska neravnotežja in s pozivom k izvedbi pregleda kakovosti premoženja (AQR) in testov stresa.

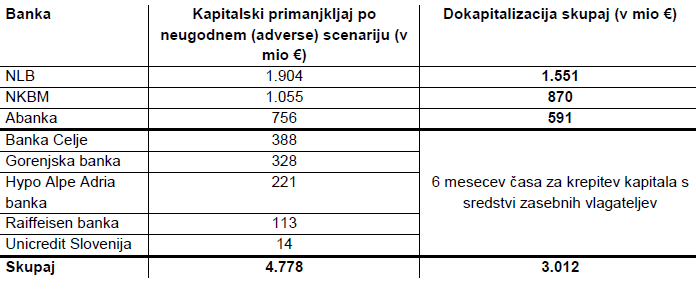

Zajete banke

V celotno vajo je bilo poleg treh sistemsko pomembnih bank (NLB, NKBM, Abanke) na podlagi določenih kriterijev vključenih še sedem bank in sicer: Gorenjska banka, Banka Celje, UniCredit Banka Slovenije, Hypo Alpe Adria Bank, Raiffeisen bank, Probanka in Factor banka. Slednji dve v skladu s postopkom nadzorovanega prenehanja poslovanja le v omejenem obsegu.

Izvajalci

Banka Slovenije je za izvedbo stresnih testov po pristopu "bottom up" najela družbo Oliver Wyman, za izvedbo AQR družbi Deloitte in Ernst&Young, za izvedbo stresnih testov po pristopu "top down" pa družbo Roland Berger, medtem ko je vrednotenje nepremičnin izvedlo več neodvisnih cenilcev vrednosti nepremičnin. Z najemom neodvisnih zunanjih specializiranih institucij je Banka Slovenije zagotovila neodvisen pregled in objektivno oceno kapitalskega primanjkljaja v skladu z zahtevami komisije EU in Sveta.

Sprejeta je bila odločitev, da bo Banka Slovenije krila stroške stresnih testov za vseh 10 v vajo vključenih bank in stroške izvedbe AQR za banke, ki niso zaprosile za pomoč po Zakonu o ukrepih za krepitev stabilnosti bank (ZUKSB). Tri banke, ki so zaprosile za pomoč po ZUKSB, so stroške izvedbe AQR nosile same.

Metodologija

Predmet AQR je bilo preverjanje popolnosti in celovitosti podatkov, pregled posameznih kreditov in vrednosti zavarovanj ter identifikacija primanjkljaja oslabitev. Izsledki AQR so služili tudi kot podlaga za "Bottom up" stresne teste. Cilj izvedbe stresnih testov je bila ocena kapitalskega primanjkljaja/presežka posameznih bank v razmerah osnovnega in neugodnega scenarija za tri letno projekcijsko obdobje 2013 do 2015. (Več: Celovito poročilo o skrbnem pregledu bančnega sistema 2013)

Rezultati - ugotovljen kapitalski primanjklja po neugodnem scenariju

Na podlagi ugotovljenih vrednosti sredstev bank (AQR) je bil zaradi dodatnih potrebnih oslabitev, ki so jih morale oblikovati banke, v vseh petih bankah (NLB, NKBM, Abanka, Factor banka in Probanka) ugotovljen negativen kapital. Če banke ne bi bile dokapitalizirane (v obsegu za pokritje negativnega kapitala in za doseganje zahtevane kapitalske ustreznosti), bi sledil stečaj bank in s tem povezana zahteva za izplačilo zajamčenih vlog.

Ukrepi

V skladu z ZBan-1 ob upoštevanju pogojev državne dokapitalizacije, je Banka Slovenije z odločbami o izrednih ukrepih odločila, da se 18.12.2013 v petih bankah izvedejo naslednji izredni ukrepi:

- prenehanje kvalificiranih obveznosti (lastniški kapital in podrejene obveznosti bank) in

- dokapitalizacija bank z državno pomočjo za pokritje preostale izgube in zagotovitev kapitalske ustreznosti.

Odločbe o izrednih ukrepih, izdane 17. 12. 2013:

Na spodnjih povezavah so objavljene celotne odločbe (desna polovica vsake strani), vzporedno (leva polovica strani) pa so razvidne prvotno objavljene delno razkrite odločbe (več v Pojasnilo).

Odločbi o izrednih ukrepih, izdane Banki Celje 19.11.2014 in 16.12.2014:

- Banka Celje (19.11.2014)

- Banka Celje (16.12.2014)

Sporočila, poročila in druga gradiva, povezana s skrbnim pregledom bank leta 2013:

Predstavitev rezultatov testov:

- Banka Slovenije in Vlada Republike Slovenije predstavili rezultate stresnih testov, Sporočilo za javnost, 12.12.2013

- Posnetek novinarske konference o stresnih testih slovenskega bančnega sistema, 12.12.2013

- Statement by the President of the Eurogroup on Slovenia, 12.12.2013

- Stališče podpredsednika Evropske komisije Ollija Rehna ob objavi stresnih testov slovenskih bank, 12.12.2013

Dokapitalizacije:

- Sporočilo za javnost, februar 2014: Stroški skrbnega pregleda bančnega sistema

- Poročilo o skrbnem pregledu bančnega sistema in ukrepih, december 2013 (kratko)

- Pogosta vprašanja in odgovori o reorganizaciji slovenskega bančnega sistema, december 2013

- Full report on the comprehensive review of the banking system, December 2013 (original v angleščini)

- Celovito poročilo o skrbnem pregledu bančnega sistema 2013 (prevod)

Posebna poročila:

- Poročilo Banke Slovenije za Državni zbor o vzrokih za nastali kapitalski primanjkljaj bank in sanaciji bank v letih 2013 in 2014, marec 2015

- Poročilo o prenehanju Factor banke in Probanke, maj 2016

EBA test 2013

Z namenom ohranjanja zaupanja v trdnost in stabilnost bančnega sistema je Evropski bančni organ (EBA) jeseni 2013 preverila poslovanje bank, ki so bile v letu 2012 vključene v izpolnjevane kapitalskega priporočila. V vzorec je bilo vključenih 64 bank, med njimi tudi Nova Ljubljanska banka d.d., Ljubljana in Nova Kreditna banka Maribor d.d. Informacija vključuje podatke o sestavi kapitala in tveganju prilagojene aktive, izpostavljenosti kreditnem tveganju, tveganju iz naslova listinjenja, tržnim tveganjem ter o naložbah v državne vrednostne papirje po stanju na dan 31. 12. 2012 in 30. 6. 2013.

Rezultati:

Več: 2013 EU-wide transparency exercise

Stresni testi Banke Slovenije 2013

EU kapitalski test 2011/2012

Evropski svet je konec oktobra 2011 objavil nabor ukrepov, s katerimi želi ohraniti finančno stabilnost Evropske unije in obnoviti zaupanje finančnih trgov v bančni sektor. V tem okviru so bili sprejeti tudi ukrepi za okrepitev kapitalske pozicije evropskih bank, ki jih je pripravil Evropski bančni organ (EBA) ob upoštevanju izpostavljenosti bank do držav Evropskega gospodarskega prostora (EGP).

Sprejeti ukrepi od bank zahtevajo okrepitev njihove kapitalske pozicije z vzpostavitvijo začasnega kapitalskega blažilnika za izpostavljenosti do držav EGP, ki odraža vrednotenje tega dolga po trenutnih tržnih cenah in brez upoštevanja bonitetnega filtra za izpostavljenosti do držav iz kategorije finančnih sredstev razpoložljivih za prodajo. Dodatno k temu bodo morale banke do konca junija 2012 zagotoviti raven kapitalske ustreznosti, merjene z najbolj kakovostnim temeljnim kapitalom (Core Tier 1) v višini najmanj 9%. Referenčni datum za upoštevanje tržnih cen državnega dolga in izračun obsega skupnega kapitalskega blažilnika je 30. september 2011.

K izpolnitvi omenjenih zahtev so zavezane banke, ki so sodelovale v evropskem obremenitvenem testu 2011, z izjemo nekaterih manjših čezmejno neaktivnih bank. Med 71 evropskimi bankami v vzorcu sta tudi Nova Ljubljanska banka d.d. in Nova Kreditna banka Maribor d.d.

Rezultati kapitalskega testa:

Končno poročilo o izvedbi kapitalskega priporočila Ebe 2011

Zaradi težkih razmer, v katerih se je znašel bančni sistem EU - zlasti zaradi izpostavljenosti do državnega dolga, in z namenom ponovne vzpostavitve stabilnosti in zaupanja v finančne trge je Evropski bančni organ (Eba) decembra 2011 izdala priporočilo.

Priporočilo Ebe, ki je del širšega nabora ukrepov dogovorjenih na EU ravni, je od bank, vključenih v vzorec, zahtevalo okrepitev njihove kapitalske pozicije z vzpostavitvijo izrednega, a začasnega kapitalskega blažilnika na način, da bo njihov količnik najbolj kakovostnega temeljnega kapitala (Core Tier 1) do konca junija 2012 dosegel raven v višini najmanj 9%. Kapitalski blažilnik, ki so ga morale vzpostaviti banke za izpostavljenosti do držav Evropskega gospodarskega prostora, odraža vrednotenje tega dolga po tržnih cenah iz konca septembra 2011. Posledično obseg kapitalskega blažilnika za izpostavljenosti do državnega dolga ni bil spremenjen.

Več na spletni strani Ebe - Priporočilo

Rezultati obeh slovenskih bank, vključenih v vajo, upoštevaje končno oceno kapitalske vaje in izpolnitve priporočila Ebe so sledeči:

Eba je 11. 7. 2012 objavila vmesno poročilo o izvedbi kapitalskega priporočila:

- EBA: Poročilo o izvedbo kapitalskega priporočila, 11.7.2012

- Podrobneje na spletni strani Ebe: Update on the implementation of Capital Plans following the EBA’s 2011 Recommendation on the creation of temporary capital buffers to restore market confidence (11 July 2012)

Eba je 3. 10.2012 objavila končno poročilo o izvedbi kapitalskega priporočila ter podatke za vse banke vključene v vajo:

Sporočilo z rezultati Banka Slovenije: Končno poročilo o izvedbi kapitalskega priporočila Ebe, 3. 10. 2012

EBA: EU Capital exercise final results

Vseevropski obremenitveni test 2011

Z namenom pridobitve zaupanja v trdnost bančnega sistema Evropske Unije je Evropski bančni organ (EBA), v sodelovanju z nacionalnimi nadzorniki (za Slovenijo: z Banko Slovenije), Evropsko centralno banko (ECB), Evropsko Komisijo (EC) ter Evropskim odborom za sistemska tveganja (ESRB) izvedla obremenitvene teste (stres teste) za leto 2011. Od slovenskih bank sta v obremenitvenem testu EU letos sodelovali dve največji banki, in sicer Nova Ljubljanska banka d.d. in Nova Kreditna banka Maribor d.d.

Rezultati obremenitvenega testa:

2010

Odbor evropskih bančnih nadzornikov (CEBS) je na podlagi mandata Sveta ministrov za ekonomske in finančne zadeve (ECOFIN) koordiniral izvedbo obremenitvenih testov za skupino 91 evropskih bank v sodelovanju z nacionalnimi nadzorniki bank in ECB. Cilj je bil zajeti vsaj 50% posameznega nacionalnega bančnega sistema. Na tej podlagi je bilo v test vključenih šest bank iz Republike Slovenije.

Rezultati

Podrobnejše informacije o rezultatih obremenitvenega testa za Novo Ljubljansko banko so v Sporočilu za javnost, 23.7.2010: Objava rezultatov vseevropskega obremenitvenega testa za slovensko banko ter v dokumentih: