Sporočilo za javnost - Objavljeni novi gradivi Poročilo o finančni stabilnosti in Gospodarska in finančna gibanja

Svet Banke Slovenije je na današnji seji (570.) obravnaval in sprejel gradivi Gospodarska in finančna gibanja, januar 2017 in Poročilo o finančni stabilnosti, december 2016.

1. Gospodarska in finančna gibanja, januar 2017

Obeti za rast slovenskega izvoza v letu 2017 so ugodni. Globalna rast naj bi bila po zadnjih napovedih mednarodnih institucij višja kot v letu 2016. Tudi ocena rasti tujega povpraševanja po metodologiji Banke Slovenije je ugodna in nudi dobro osnovo za pričakovano stabilno rast prihodkov slovenskega izvoznega sektorja. Kljub pozitivnim obetom pa ostajajo v mednarodnem okolju negativna tveganja številna, od sprememb v političnem okolju nekaterih razvitih držav, povečane družbene neenakosti in medsebojnih sankcij med EU in Rusijo, do geopolitičnih napetosti na Bližnjem vzhodu.

Gospodarska rast v Sloveniji ostaja med višjimi v evrskem območju predvsem zaradi konkurenčnosti izvoznega sektorja. Ta je v zadnjem desetletju pokazal, da je zmožen povečevanja tržnih deležev tudi na trgih, kjer je povpraševanje šibko, k 2,7-odstotni rasti BDP v tretjem četrtletju 2016 pa je prispeval več kot 40 %. V evrskem območju je bil njegov prispevek k rasti neznaten. K rasti domače potrošnje izdatno prispevajo gospodinjstva, katerih potrošnja ob rasti zaposlenosti in plač ter potrošniških posojil postaja vse bolj uravnotežena, saj je začela rasti tudi poraba netrajnih proizvodov. V primerjavi z evrskim območjem ostajajo šibke predvsem investicije, kjer pa se obeti izboljšujejo, saj se še krepi investicijska aktivnost podjetij, v letu 2017 pa naj bi z učinkovitejšim črpanjem evropskih sredstev investicije povečala tudi država. Anketno izkazani optimizem v gospodarstvu je bil ob koncu leta 2016 že primerljiv z ravnijo pred izbruhom krize konec leta 2008.

Razmere na trgu dela so se v jesenskih mesecih leta 2016 še izboljšale, vendar postajajo čedalje vidnejša tudi strukturna neskladja. Rast zaposlenosti je v tretjem četrtletju presegla 2 %, hkrati je bilo konec novembra brezposelnih 9,8 % oseb manj kot leto prej. Rast zaposlovanja naj bi se po številnih anketah nadaljevala tudi v prvi polovici leta 2017, vendar se približno tretjina delodajalcev že srečuje s pomanjkanjem ustreznih kadrov.

Presežek na tekočem računu plačilne bilance se je oktobra približal 7 % BDP kljub rasti domačega povpraševanja. K temu so prispevali hitra rast izvoza storitev, šibkejša rast izdatkov rezidentov na potovanjih v tujino ter zniževanje primanjkljaja v kapitalskih dohodkih. Presežek v menjavi blaga se je po maju začel počasi zmanjševati, saj je nominalna rast uvoza - predvsem zaradi hitre rasti uvoza proizvodov za široko porabo, ki spremlja povečevanje zasebne potrošnje - začela prehitevati rast izvoza.

Čeprav se javnofinančni položaj države izboljšuje, je potrebna nadaljnja skrbnost pri obvladovanju rasti javnofinančnih izdatkov. Primanjkljaj države je bil za prva tri četrtletja 2016 ocenjen na 1,4 % BDP, cilj za celotno leto pa je 2,2 % BDP. Prihodki so se kljub zastoju črpanja sredstev iz skladov EU zmerno povečali, saj rastejo davčni prihodki zaradi višjega trošenja gospodinjstev in rasti zaposlovanja ter podjetniških dohodkov. Pozitiven je tudi učinek davčnih blagajn. Znižanje izdatkov države na račun močnega zmanjšanja investicij je bilo prav tako povezano z zmanjšanim črpanjem sredstev EU. Javnofinančna gibanja zaznamuje po drugi strani dokaj visoka rast sredstev za zaposlene zaradi postopnega sproščanja varčevalnih ukrepov, ki se bo nadaljevalo v letih 2017-2018. Ob tem so se v zadnjih mesecih močno povečali pritiski različnih interesnih skupin na povečevanje javnofinančnih izdatkov, kar lahko ob gospodarskih razmerah, ki bi bile slabše od trenutnih pričakovanj, oteži doseganje fiskalnih ciljev.

Deflacija je v drugi polovici leta 2016 popustila zaradi okrevanja cen storitev, predvsem pa nafte. Cene, merjene s HICP, so se v povprečju leta znižale za 0,2 %, leto prej pa za 0,8 %. V prvem delu leta je bila dinamika cen predvsem pod vplivom januarskega naftnega šoka. Sredi leta je nato ugodna turistična sezona spodbudila rast cen storitev. Proti koncu leta so se zaradi rasti cen nafte stabilizirale cene energentov. Decembra je inflacija tako znašala 0,6 %.

2. Poročilo o finančni stabilnosti, december 2016

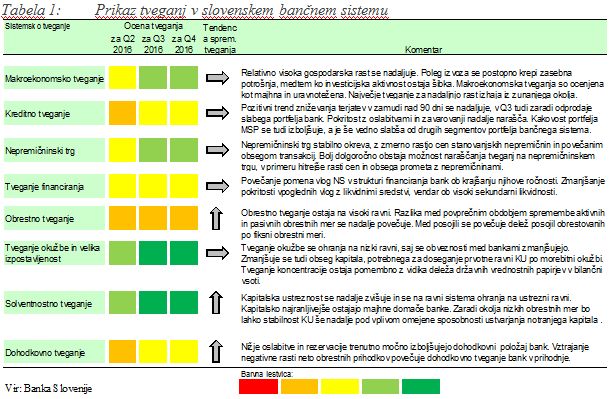

Stabiliziranje makroekonomskega okolja in napovedi o nadaljnji rasti BDP v naslednjih letih ugodno vplivajo na finančni položaj poslovnih subjektov in gospodinjstev. Oživljanje nepremičninskega trga krepi tisti del povpraševanja, ki so ga banke pripravljene v večji meri podpreti s posojili in ki lahko prispeva h gospodarski rasti različnih sektorjev. V takšnem okolju največja tveganja za bančni sektor izhajajo iz okolja nizkih obrestnih mer, ki pred banke postavlja izzive ustvarjanja dohodka in izpostavljanja obrestnemu tveganju. Podjetniški sektor je močnejši kot pred leti in tudi manj odvisen od financiranja pri bankah. Za banke obstaja tveganje povezano z obsegom novih finančno stabilnih dolžnikov oz. problem pridobivanja novih poslov. To se zrcali v počasnem zniževanju deleža slabih posojil v portfelju bank, kljub vse bolj aktivnem razreševanju tega dela portfelja.

Od sposobnosti bank za generiranje dohodka v okolju nizkih obrestnih mer je odvisen tudi nadaljnji razvoj dohodkovnega in obrestnega tveganja ter zmožnost generiranja novega kapitala in ohranjanje stabilne kapitalske pozicije.

Uspešnost poslovanja bank se je v letu 2016 izboljšala, predvsem zaradi nižjega kreditnega tveganja in nižjih stroškov oslabitev ter enkratnih vplivov povečanih neobrestnih prihodkov. Glavna omejitev ustvarjanja dohodka ostajata krčenje obsega poslovanja in zniževanje obrestnih mer. Neto obrestni prihodki, s katerimi banke ustvarijo približno dve tretjini bruto dohodka, se še naprej zmanjšujejo in ni verjetno, da bodo banke uspele ohranjati doseženo raven dobičkonosnosti tudi v prihodnje.

Neto obrestni prihodki so bili v zadnjih letih pod prevladujočim vplivom cenovnih dejavnikov in manj količinskih, kljub krčenju obsega poslovanja bank. Zaradi hitrejšega upadanja aktivnih obrestnih mer v zadnjih dveh letih so ti cenovni dejavniki na aktivni strani bilanc prevladovali nad učinki na pasivni strani, ki zaradi doseženih nizkih ravni depozitnih obrestnih mer že izgubljajo vpliv. Dodatno krajšanje povprečne ročnosti vlog ne bi imelo večjega pozitivnega vpliva na dohodek bank. V teh pogojih je mogoče doseči ohranjanje oziroma porast neto obrestnih prihodkov le s povečanjem količinskega dejavnika, to je obsega poslovanja oziroma kreditiranja. Po napovedih Banke Slovenije bo porast posojil na ravni nebančnega sektorja dosežen šele v letu 2018. Z zapadanjem relativno visoko donosnih vrednostnih papirjev v prihodnjih dveh letih bo izgubljen še en pomemben vir obrestnih prihodkov.

Večja kakovost bančnih naložb preko manjših stroškov oslabitev pozitivno vpliva na dohodek bank. Glede na doseženo visoko pokritost nedonosnih terjatev z oslabitvami, nadaljnje zniževanje kreditnega tveganja in nadaljevanje ugodnih makroekonomskih gibanj je pričakovati pozitivne učinke teh stroškov na ustvarjeni dohodek. Vendar je ta strošek prociklične narave in ne zagotavlja nujno dolgoročnega pozitivnega vpliva na dohodkovnost bank.

Vrnitev ravni bančnega kreditiranja podjetij na večletno predkrizno povprečje ni mogoče kmalu pričakovati. Struktura slovenskega gospodarstva se je od začetka finančne krize spremenila. Gradbeništvu, ki je pomembno prispeval k rasti gospodarstva v predkriznem obdobju in se je financiral predvsem pri domačih bankah, se je pomen v strukturi dodane vrednosti močno zmanjšal. Banke so bistveno manj izpostavljene do gradbeništva in finančnih holdingov kot v preteklosti, zaradi številnih in obsežnih stečajev podjetij in s tem krčenja teh dejavnosti. Tudi v predelovalnih in storitvenih dejavnostih postajajo pomembna podjetja, ki se financirajo tudi mimo slovenskega bančnega sistema.

Zdrav del gospodarstva, tisti, ki najbolj prispeva h gospodarski rasti je v preteklih letih spreminjal strukturo financiranja z večjim naslanjanjem na lastne vire in na financiranje v tujini. Delež tujcev v celotnih finančnih obveznostih podjetij je dosegel 27% v primerjavi s 17% v letu 2008. Predvsem podjetja v večinski tuji lasti, ki se v večji meri neposredno ali posredno financirajo prek svojih (novih) lastnikov, povečujejo financiranje v tujini. Domači bančni sistem s tem izgublja določen del finančno močnejšega in kreditno bolj sposobnega povpraševanja. Če je spremenjena struktura gospodarstva zunanji dejavnik, na katerega banke nimajo večjega vpliva, pa je prilagajanje potrebam kreditno sposobnih komitentov postalo nuja, ki izhaja iz izzivov okolja nizkih obrestnih mer in zahteva preudarno presojo med donosi in tveganji na posameznih segmentih naložb. Če bodo banke želele dolgoročno povečati prihodke, bodo morale bistveno izboljšati učinkovitost upravljanja s tveganji in biti sposobne prevzemati tveganja v novih poslih in novih dejavnostih.

Kreditno tveganje za banke se postopoma zmanjšuje. Zaradi visoke pokritosti nedonosnih terjatev z oslabitvami in visoke kapitalske ustreznosti so banke relativno dobro zaščitene v primeru večjega poslabšanja kakovosti portfelja. Kapital bank dosega petkratnik neoslabljenega dela terjatev v zamudi nad 90 dni, neprimerno več kot pred leti. Kapitalska ustreznost se je tudi v letu 2016 povečevala, predvsem zaradi nadaljnjega zniževanja kapitalskih zahtev in manj zaradi dodatne rasti kapitala. Kljub ugodni kapitalski ustreznosti na ravni sistema bi se lahko posamezne banke v neugodnih okoliščinah soočile s primanjkljajem kapitala. Zato je pomembno zadržanje dobičkov v kapitalu, če ni zagotovljeno izpolnjevanje bonitetnih zahtev v prihodnjem srednjeročnem obdobju 2-3 let, upoštevajoč tudi prihajajoče regulatorne zahteve (MSRP9, MREL).

Usmerjenost bank na domače vire financiranja zmanjšuje odvisnost od grosističnih finančnih trgov, hkrati pa okolje nizkih obrestnih mer v to strukturo vnaša nestabilnost. Vpogledne vloge so dosegle že 41% bilančne vsote in pričakuje se nadaljnji porast tega deleža. Potreben bi bil premislek o možnostih spodbujanja dolgoročnega varčevanja in investiranja. Tveganje nestabilnosti vlog je prisotno predvsem pri visoko volatilnih vlogah pravnih oseb, ki se v zadnjem času soočajo z dodatnimi stroški držanja vpoglednih sredstev na računih pri nekaterih bankah in ki so v letu 2016, po večletnem naraščanju, začele stagnirati. Vloge podjetij, pri katerih je bil oportunitetni strošek držanja vpoglednih depozitov doslej nizek, se v ugodnem okolju za investiranje v določenem obsegu lahko umaknejo iz bančnega sistema v nove poslovne naložbe ali v različne finančne aktive ali nepremičnine.

Visoka likvidnost bank in možnosti pridobivanja dodatne likvidnosti pri Evrosistemu predstavljajo pomembno varovalo pri premostitvi morebitnih povečanih likvidnostnih potreb bank zaradi povečanega ročnostnega razmika med naložbami in viri. Likvidne naložbe bank dosegajo 10% bilančne vsote, nekajkrat več kot pred leti. Likvidnostno tveganje bank se tako ohranja na nizki ravni, z ugodno primarno in sekundarno likvidnostjo. Vendar bi se pomen sekundarne likvidnosti hitro povečal v primeru povečanih nestabilnosti vpoglednih vlog sproženih z zunanjimi šoki. Velik del sekundarne likvidnosti v slovenskih bankah je skoncentriran v vrednostnih papirjih države.

Obrestno tveganje v bankah se dodatno povečuje ob financiranju vedno daljših ročnosti naložb s kratkoročnimi in vpoglednimi vlogami. Razkorak med povprečnim obdobjem spremembe aktivnih in pasivnih obrestnih mer se povečuje. Predvsem na aktivni strani je podaljševanje povprečnega obdobja spremembe obrestnih mer tudi posledica povečanja deleža posojil obrestovanega s fiksnimi obrestnimi merami. V primeru dviga obrestnih mer se bo to odrazilo v nižjem neto obrestnem dohodku bank.

Ponudba posojil s fiksno obrestno mero spodbuja zadolževanje gospodinjstev. V bančnih bilancah so posojila gospodinjstvom že presegla posojila podjetjem, ob upoštevanju neto vrednosti. V 2016 so po večletnem upadanju tudi potrošniška posojila dosegla pozitivno rast, ki se po hitrosti že izenačuje z rastjo stanovanjskih posojil.

Na nepremičninskem trgu se nadaljuje stabilno okrevanje, začeto v letu 2015, brez znakov pregrevanja trga. Cene stanovanjskih nepremičnin zmerno rastejo, obseg transakcij se povečuje. Kazalniki vzdržnosti stanovanjskega kreditiranja pri bankah so stabilni in ne kažejo povečanega tveganja za bančni sistem. Razmere na trgu nepremičnin so stabilne in trenutno ne predstavljajo neposrednega tveganja za finančno stabilnost, vendar bi izpostavljenost sistemskim tveganjem lahko narasla v začetku novega finančnega cikla. Bolj dolgoročno namreč obstaja možnost naraščanja tveganj na nepremičninskem trgu, v primeru hitrejše rasti cen in obsega prometa z nepremičninami. Ugodni pogoji financiranja in relativno nizke cene nepremičnin bi lahko ne zgolj iskalcev stanovanj, temveč tudi investitorje spodbudile k večjemu povpraševanju, kar bi lahko pomenilo pritisk na višje cene nepremičnin s potencialnim tveganjem za bančni sistem. Zaradi tega je Banka Slovenije septembra 2016 v obliki priporočil uvedla dva makrobonitetna instrumenta: omejevanje najvišje vrednosti razmerij LTV in DSTI kot makrobonitetno priporočilo za področje stanovanjskih posojil. Instrumenta bi postala obvezujoča v primeru povečanih tveganj zaradi neupoštevanja priporočil, v primeru povečanja tveganj kljub upoštevanju priporočil pa bi sledilo zaostrovanje parametrov instrumentov.

Zaradi slabo razvitega domačega kapitalskega trga se tudi bančništvo v senci v Sloveniji počasneje razvija kot drugod po Evropi. Glavni vir bančništva v senci v Sloveniji predstavljajo denarni in obvezniški investicijski skladi in drugi finančni subjekti (brez zavarovalnic in pokojninskih skladov) kot so na primer lizing družbe. Ocenjena velikost bančništva v senci v Sloveniji znaša 5,5 mrd EUR oziroma 8% finančnih sredstev celotnega finančnega sistema. Bančništvo v senci se je v Sloveniji zmanjševalo v preteklih letih, predvsem kot posledica krčenja lizinških poslov in prenehanja delovanja številnih finančnih holdingov v prvih petih letih po začetku gospodarske krize.

Objavljena je tudi redna publikacija Povzetek makroekonomskih gibanj, januar 2017.